Es la mayor colocación realizada en la historia del país.

Víctor Cardoso

La Jornada

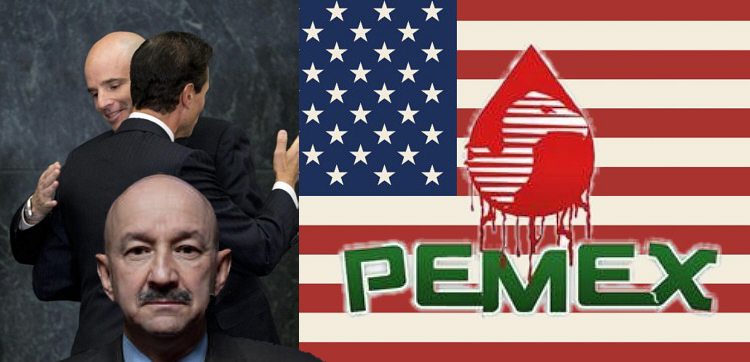

Con un monto de 6 mil millones de dólares, Petróleos Mexicanos (Pemex) realizó la mayor emisión de dueda realizado en la historia del país y que por sí misma representa más de una quinta parte de las inversiones previstas a realizar en este año, así como una tercera parte de su programa de financiamientos.

[«Bonos de deuda»: papelitos con un importe impreso que se entregan a una empresa a cambio de ese dinero. En las letras chiquitas del papelito dice que si no se le devuelve el importe a la empresa en los tiempos e intereses que se le dé la gana… ¡se queda con nuestro petróleo! Así de simple.]

Ayer la empresa productiva del Estado dio a conocer la operación financiera, la cual forma parte de su programa de financiamiento autorizado para 2015 y que se realizó en «tres tramos»: mil 500 millones de dólares, con vencimiento en julio de 2020; otro tanto igual con vencimiento en enero de 2026 y 3 mil millones de dólares más con vencimiento en enero de 2046.

«Se trata de la emisión con el mayor monto que se ha realizado en la historia de México y cuya demanda alcanzó aproximadamente cuatro veces el monto originalmente anunciado, permitiendo ajustar el precio a niveles competitivos. En particular, para el caso de la emisión a 30 años, el cupón representa la tasa mínima en la historia de la empresa para dicho plazo», dijo Pemex al dar a conocer la emisión de bonos.

Asimismo reconoció que los recursos provenientes de esa emisión se utilizarán para proyectos de inversión de la propia empresa calculados este año en 27 mil 300 millones de dólares. Del programa de inversión por ese monto 78.7 por ciento se utilizará los recursos en las áreas de exploración y producción, y el 21.3 por ciento restante en lo que denomina transformación industrial.

«El éxito de la transacción es un reflejo de la confianza del gran público inversionista en el manejo macroeconómico del gobierno federal, así como del impacto positivo de la reforma energética aprobada. Lo anterior posiciona a Pemex en una condición financiera sólida con mayor flexibilidad económica y presupuestal, dotándolo de mecanismos más eficientes de asociación con la industria petrolera».

De acuerdo con el programa de financiamiento para este año la colocación de bonos dada a conocer ayer representa casi la totalidad del financiamiento internacional que se pretendía obtener en 2015, planteado en el presupuesto de entre 5 mil y 7 mil millones de dólares. Otros financiamientos, calculados en dólares por la propia empresa, plantean que en el mercado nacional se obtendrían entre 6 mil y 8 mil millones de dólares; de 2 mil a 3 mil millones de dólares de préstamos bancarios; de mil a 2 mil millones de dólares se conseguirían entre agencias de crédito a la exportación y mencionado como «otros» de 200 a 500 millones de dólares.

Hasta septiembre del año pasado, de acuerdo con la información más reciente, Pemex tenía un valor total, calculado por el monto de sus activos, de 2 billones 76 mil 700 millones de pesos, unos 154 mil 354 millones de dólares, en tanto que el total de sus adeudos, establecidos en pasivos totales, se elevaban a 2 billones 408 mil 815 millones de pesos, es decir, de unos 179 mil 39 millones de dólares al valor de ese mes de 2014.

Fuente:

http://m.jornada.com.mx/index.php?articulo=023n2eco&seccion=economia&amd=20150116